为什么银行保本理财产品的比例在收缩呢?

作者: 昆明财税服务平台

银行保本理财产品的比例不仅在收缩,而且未来要取消掉。不过我们说的“取消掉”,是指禁止宣传保本理财。

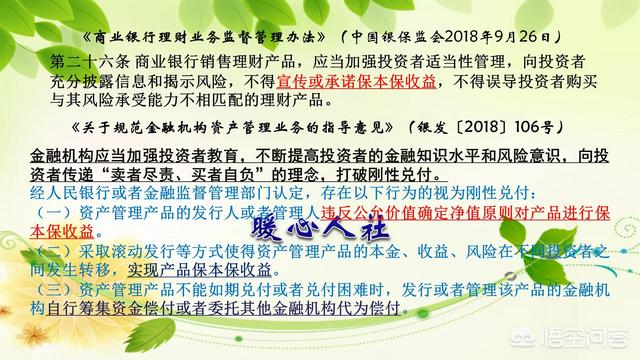

2018年9月,银保监会发布的《商业银行理财业务监督管理办法》中明确,银行销售的理财产品不得宣传或者承诺“保本保收益”。

到2020年,各个银行不得再发售保本保收益产品。现有的保本保收益产品不得再增加。越来越多的银行理财产品开始转为净值计算,而不是收益率计算。

这实际上为的是贯彻“卖者尽其责,买者自负责”的理念。要求银行专门设立理财子公司,专门设计开发理财产品。而不在那银行自己设计开发。

其实大家都知道银行追求的是利益最大化,在过去的理财产品中经常会出现这样的情况。一款理财产品的可能收益是-1%到7%,最大的概率是实现收益率5%。那么银行就承诺是5%,而且在有关售卖合同中明确超额部分作为银行的收益留存。这样,银行就有可能赚取2%的收益。

但是,万一收益率达不到5%怎么办?银行会通过滚动发行理财产品或者自己掏钱。一旦规模越滚越大,出现黑天鹅事件,很有可能造成银行巨额亏损乃至倒闭。这样风险性很高,因此需要把理财公司剥离出来。

而且通过理财产品净值显示的好处,在于一切费用的明确化,银行究竟是收0.5%的手续费还是1%,都会有明确的规定。不会出现银行留存超额的2%收益了。这样对于消费者来说也是更公平的。

相对而言收益更高,风险也是更高了。

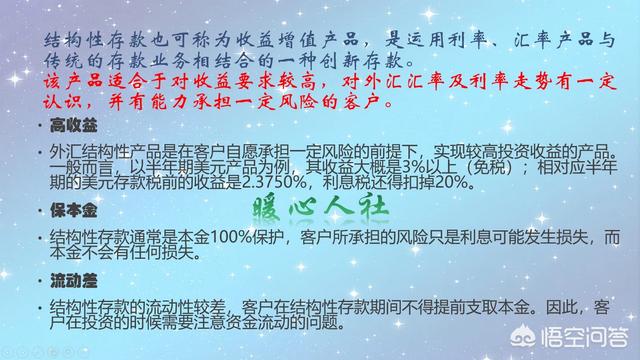

最后值得说的是,即使国家不允许宣传保本保收益的理财产品,但是这样的产品还是会存在的,比如结构性存款。结构性存款属于本金能够保障收益不能保障的类型。因此,资金拥有者也应当加强自己的理财知识学习了,这样才能够更好的买到适合自己的产品。