60岁有30万资金,如何存款最安全?

作者: 昆明财税服务平台

每一个年龄段,都有适合自己的理财方式。六十岁以后如何保障自己的养老金安全呢?

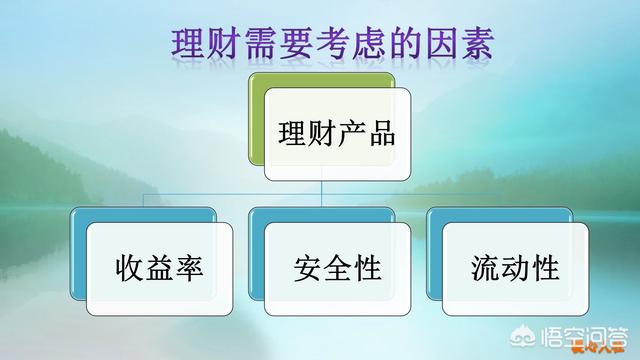

不管什么时候理财都要考虑到理财产品“三性”:安全性、收益率和流动性。

从安全性角度讲,国债安全第一。因为它是跟国家信誉相挂钩的,我们国家发展迅速,经济状态健康,国债不可能出现不兑付的情况。

国债分为储蓄国债和记账式国债。

储蓄国债又分为凭证式储蓄国债和电子式储蓄国债。这两种国债的票面利率都一样,三年期票面利率是4%,五年期票面利率是,4.27%。储蓄国债(电子式)一般是按年付息;储蓄国债(凭证式)一般是到期一次性还本付息,储蓄国债一般有银行专门打出的“储蓄国债(凭证式)购买凭证”。

对于老年人比较适合的就是这两种储蓄国债了。

至于记账式国债,又分为记账式附息国债和记账式贴现国债,品种较多(从三个月到50年都有),可以在证券市场交易。一般年轻人购买比较好一些。

存款的安全性第二。因为,我们的存款现在存受到存款保险制度的保护,50万元以内本息可以受到全额保障。不过值得注意的是,存款保险条例保护的是我们同一个存款人,在同一家投保机构,所有被保险账户中的存款和利息。

实际上即使得到保障,由于银行破产是一个很复杂的事情,往往拖沓时间比较长。肯定不会像国债一样能够得到及时发放。所以安全性第二。

目前20万元以上的大额存单利率,能够在基准利率上上浮40~55%,相应利率能够达到3.85~4.2625%,收益和国债差不多。

货币基金安全第三。货币基金只投资于货币市场,安全性也比较高。投资的主要项目是存款、国债、评级高的债券、央行票据、回购等等,又被称为“准存款产品”。

货币基金的特征是“本金无忧、活期便利、定期收益、每日记收益、按月分红利”。

老年人可以适度投资一点零花钱,在各种货币基金中。

其实,后面还有债券基金,股票基金,混合型基金等等,但是都不属于存款产品。风险性也更大,不适合已经到达退休年龄的老人投资。

至于银行理财产品,它实际上是通过综合投入上述几种存款和基金类产品而达到的一种平衡类产品。它的缺点是,封闭期内无法提现。如果可以提现,往往利率又比较低。

所以,适合60岁老人的理财工具,应当主要是存款和国债了。