每月定投2000元,连续投20年,如果年收益率4%,会比买社保好吗?

作者: 昆明财税服务平台

基金定投的养老结果:

我们选择基金定投预计每年收益率能达到百分之四的话,这种预测是中规中距的。

由于每一个月都要计算收益率的话非常麻烦,我们简单的按照一年24,000定投,连续20年,年收益4%计算结果。

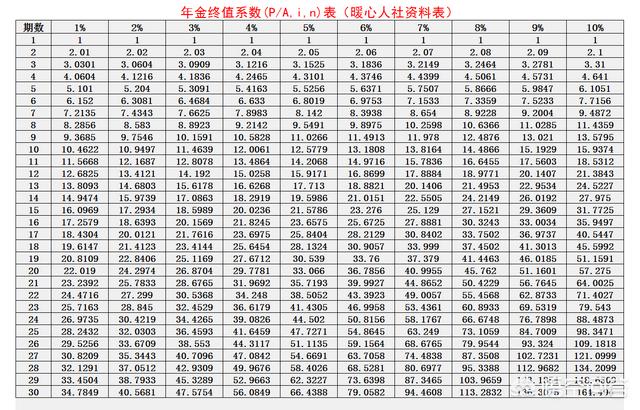

由于涉及到连续复利计算非常麻烦,可以使用年金终值系数表来进行查询。第1年存上之后不计算利息是1,第2年存上之后结果是2.04。。。。这样直至第20年,结果是29.7781。

如果我们每年存24,000元,当我们存上第20次,24,000元时,我们账户余额能有714674.4元。等当年再次结余利息的话,如果我们能够再计算一次4%的利息,结果是743,261元。

很大一笔财富,每年仅利息就能够拿到29,730元,平均每月2477元。而且本金归自己支配,看似非常有保障。

有几个风险点请大家要注意:

基金定投并不能完全实现4%的收益率,因为我们的利率是在不停的变化,尤其是我们购买一些股票指数型基金的时候,会涨跌非常厉害,比如300ETF基金,一个月涨幅就超过16.6%,但是一年来仍然跌4.1%。

所以,投资债券型基金或者长期国债以及银行存款还是不错的。比如我们5年定期的储蓄式国债是4.27%的利率,按年付息。蓝海等中小型民营银行以及地方银行,能够给5年定期开出5.3%和5.45%的利率,也是能够超过4%的。但是未来的国家基准利率不确定,以后的利率也不确定。

用现金做养老金有风险:

实际上我们每动用一部分本金我们的养老金就会降低一些。

比如我们刚才说了,仅凭利息每月是2477元。如果我们这一部分觉得生活费用低了,我们每月再拿出1500元,用作生活费补充。那么一年就是18,000元。

这种情况到了第2年,我们每月的利息是2417元,维持同样的生活标准,需要额外拿出1560元,一年的生活费补充是18,720元。

总之,利息收益会越来越多,对本金的负担越来越大,一旦得重病或者其他额外支出较大,会严重影响未来的现金流。

缴纳养老保险就没有这种后顾之忧。

缴纳养老保险的好处:

养老保险跟社会平均工资挂钩,跟每年的经济社会发展和物价增长情况挂钩,国家会年年调整养老金待遇。

大家都很清楚,我们工资会越来越高,因此需要的养老金会越来越多。很多2005年前后退休的人员只有四五百元的养老金,现在也能涨到2000多元了。实际上2005年他们退休,之前总共缴费也不足五六万元。所以,是一种非常赚的买卖。

当然有人就喜欢顶牛,非要说自己,万一活不到退休怎么办?说实话,那还是自己操心的事情吗?老了之后非要留这七八十万元让子孙惦记吗?

从日常生活的一些基本经验讲,明显是缴纳养老保险合算的。这也是为什么很多四五十岁的中老年人开始积极想缴纳养老保险的原因。但是毕竟有些晚了,趁年轻交才划算。

所以,建议在按真实收入水平缴纳社保的情况下,自己再额外储蓄一部分养老金或者医疗准备金才是最好的做法。