如果有200万,你会怎么安排养老、投资和生活?

作者: 昆明财税服务平台

如果手中有200万,这算是有钱人了。越有钱的人越希望自己的生活收入稳定,因此做好资产的管理就是一件非常重要的事情。关于如何做好自己的资产管理,很多人可能脑子里是一片乱麻,绝大多数人选择的是将自己的钱存到银行。吃利息不就是妥妥的最安全吗?其实这种选择是不对的。我们应该通过合理的资产配置确保生活稳定、财富保值增值。

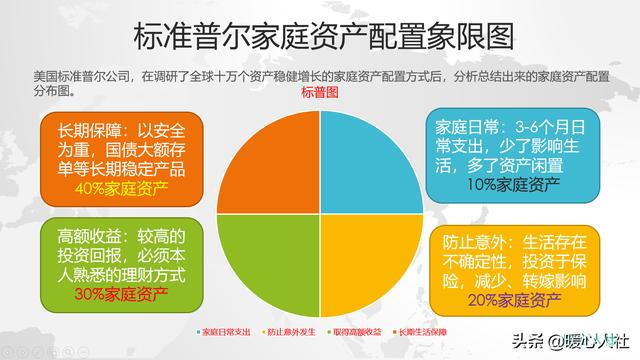

按照标准普尔公司对发达国家10万个中产阶级家庭做的调查显示,我们的家庭资产搭配要考虑到家庭日常支出、防止意外支出、高额收益支出和长期保障支出,具体比例应当按照一二三四的策略配置。

家庭日常支出占10%。主要用于准备3~6个月的家庭的日常支出。如果准备的比较少,会影响我们的生活,如果我们准备的比较多就会造成自己的资产闲置。一般来讲,这些钱一般以活期存款、短期理财或者货币基金的方式来储蓄,资产收益率能达到2%~3%。

防止意外支出占20%。这一点可能跟我们国家居民的防范意识是有所差距的。中国大多数人还是以家庭为单位来共同承担风险,不愿意拿出一部分财产来转移风险,认为没有发生风险自己就亏了。完善成熟的金融意识则是通过消费保险产品用于转移风险。

比如,我们应当为家庭成员购买相应的商业医疗保险产品,作为社保的补充保障。还需要一定的防止意外保险。对于人生的不确定性,家庭顶梁柱也要配置一定的寿险和重疾险,防止意外导致家庭进入困境,保额一般是家庭年收入的6~10倍左右。如果是单纯消费型的保险,支出会比较低保额也会更高,会非常划算。但是需要提升我们居民对保险的认知度,大家才会普遍接受。

社会保险是最基本的保障,一定要为自己参加一份职工基本养老保险和医疗保险。职工保险待遇高、保障全,而且跟经济社会发展水平相一致,这是非常重要的。有200万就不要考虑城乡居民养老和医疗保险了,投保灵活就业人员养老和医疗保险,属于高付出高回报的。

高额收益投资占30%。将家庭收入的1/3资产投入到增长快速的资产中去,但是相应的资产却有风险。厌恶风险的国人,对于这种选择会比较少。一般是建议投资到自己最熟悉的理财方式。如果是简单型的理财,那么可以选择股票基金的长期定投,到了牛市获得一定盈利以后再逐步退出,这样平均起来年化收益率能达到10%~15%。牛市的出现是并不确定的,中国过去二三十年的经验是每七八年一次,但是像美国直接出现了一次长达10年的牛市。由于居民普遍没有太高的理财风险意识,所以,理财顾问这样的职业还是非常有前途的。

长期保障投资40%。长期保障就是以安全为重了。国债、大额存单、银行存款等长期稳定的理财方式是首选。拥有这样的一笔投资,即使高收益的投资全部亏掉,家庭财产也至少有70%以上的资产保障。绝大多数中国家庭的投资保障是以住房为主,毕竟目前我们的住房税收还不完善。拥有住房以后,可以用于出租,带来稳定的现金流,毕竟物业水电费都是租客承担。随着大家收入的增长,城市发展配套设施的不断成熟,每月的房租收入也会不断增长。至于某些专家担心的70年以后,人们的想法很简单——到时候有谁无谁呢。

所以,合理安排好财富的分配,才能让自己的生活更加稳定。