如何筛选一支好的股票,我们要观察哪些指标?

作者: 昆明财税服务平台

股市约3700家上市公司,选择一家好的上市公司进行投资,确实难寻。如何筛选一支好的股票,我们要观察那些指标呢?上市公司的财务数据、技术指标少则几十项,多则数百项,眼花缭乱,让人捉摸不清。

我们做过一项计算,如果一家上市公司,你需要使用半天的时间分析,那么需要多长时间才能分析完3700家呢?需要大约5年的时间。如果使用1家上市公司需要1天的时间分析,那么需要10年的时间。在股市中,技巧很重要、理论很重要,但在股市中摸爬滚打利用经验所总结出的结论,也很重要。

如何筛选一家好的上市公司股票?

我们在分析上市公司财务数据的过程中,做过一项分析,3700家能不能找出股市中最为质优的上市公司?最终却是失败的,不管使用综合数据分析,还是使用单一数据分析,没有办法仅仅找出一家上市公司。虽然通过年份进行过滤是好的办法,能通过某单一财务指标最终选择2-10家上市公司。但是,财务质量却有所不同,看似成功,其实却是失败。

如何筛选一家好的上市公司股票?我们认为,利用对比的方式,可实现。

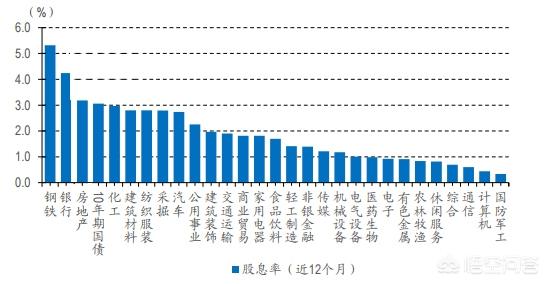

上图是股市各行业平均股息率对比图,其中包括了10年期国债收益率。现在能超过10年期国债收益率的行业有三个:钢铁、银行、房地产。如何筛选一家好的上市公司?我们认为对比之下,选择最优为合适,现在所有行业中股息率最高的就是这三个行业,风险比更低。就算是股票价格出现震荡下跌,上市公司仍旧有较高的股息分红,更好降低自身投资风险。

需要观察哪些指标?

上市公司的财务指标、技术指标实在是太多了。我们认为:技术指标是辅助,而财务指标是本质。筛选一家好的上市公司股票,重在其本质。首先需要对上市公司的财务指标进行全面分析。上市公司的财务指标项目数量少则几十项,多则一两百项,甚是繁琐,比如银行上市公司不仅仅有基本财务信息,还有银行专项指标;养殖业上市公司不仅仅有基本财务信息,还有对应每月的公布数据。对于需要观察哪些指标,并没有定论。除基本财务指标以外,还需要查看不同行业性的指标。

股息率,一个回笼现金、降低风险的指标!上图中有各行业的平均股息率,我们认为股息率是一项能很好回笼现金降息投资风险的指标。如果一家上市公司,业绩稳定的情况下,股息率越高,投资者回笼现金降低风险所需要的时间也就越短。道理也很简单:有现金持续分红。股市约3700家上市公司,能常年保持2%以上现金股息的上市公司并不多,大约200家,保持3%股息率以上水平的上市公司就更少了。这样就能有效将上市公司进行区分。

我们认为上市公司,价格围绕价值波动,而价值有两部分:1、这家上市公司保持净利润较高幅度增长;2、这家上市公司被低估。上图是一家近六个季度均能保持净利润同比增长率、扣非净利润同比增长率、营业收入同比增长率大于20%增长的上市公司。也就是说,这家上市公司的价值性,一直在增加,因为公司赚钱的能力一直在保持。

选择一家好的上市公司股票,我们认为需要观察这家上市公司净利润同比增长率、扣非净利润同比增长率、营业总收入同比增长率能否保持双位数增长,如果能保持,那么这家上市公司的价值一直在提高,价格围绕价值波动,就算一时间价格不出现上涨,未来股票价格也会有着好的表现。

当然,价格围绕价值波动,就需要有一个价值的定义:估值。如果这家上市公司历年的估值水平在18倍-35倍,而现在的估值已然到达了35倍,那么现在可投资的价值性并不凸显,就算是保持净利润的增长(预期内),股票价格虽然没有泡沫,但可投资价值比低,因为已经到达了估值水平的高位。反之,如果这家上市公司保持高增长,市盈率处于历年水平的低位呢?那么可投资价值比就会升高,潜力凸显。

净资产收益率连续五年大于15%,符合条件的上市公司很少。股市约3700家上市公司,能连续五年净资产收益率大于15%的上市公司,大约只有100家。这项指标,基本把当前股市中优质的上市公司均包括其中,只有少数优质的上市公司没有达到此要求。但是,标准就是标准,只有不破坏才能很好的使用。

好的上市公司,应有一个好的相关概念与预期。这一点最难把握,就算是利用上述中综合选股方式,最后呈现的上市公司也不少,大概有30家上市公司满足要求。对应一位普通的投资者仍旧是难以抉择。这就需要在相关概念与预期中选择。未来具有强趋势性、业绩确定性强的上市公司可作为首选。

总结:如何筛选一支好的股票,需要观察哪些指标?我们认为找出一家好的上市公司,需要满足多个条件:高股息率、业绩增长性强、被低估、连续五年净资产收益率大于15%的水平,并且具有强相关概念与预期。