为什么索罗斯可以做空一个国家的货币?能浅显解释下吗?

作者: 昆明财税服务平台

我这两天在想人民币,然后看到有这个问题邀请我,于是说几句。

可能很多人都知道索罗斯在亚洲金融危机中的表现,也知道他在92年“击溃英格兰银行”的故事——索罗斯押注英镑贬值,认为英镑无法在欧洲汇率机制(ERM)中继续盯住德国马克。

索罗斯是对的。英格兰银行被迫停止维护联系汇率制,英镑暴跌。量子基金在短短几天内就赚了超过10亿美元。剩下的就是历史了。

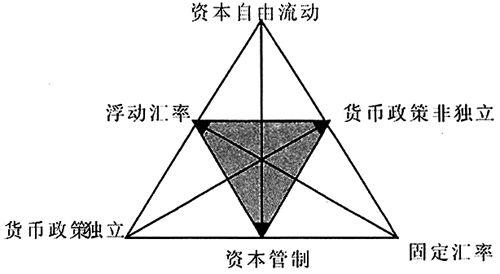

这是非常厉害的交易,其中涉及一个重要的经济原理——蒙代尔不可能三角。它指出,在一个资本高度流动的世界,中央银行可以将汇率或利率作为目标,但不能两者兼顾。这种经济现实也被称为政策三元悖论。

政策三难,也被称为不可能或不一致的三角,表示一个国家必须在资本自由流动、汇率管理和货币自主权之间做出选择。

三者中你只能保证两者,无法得其兼。

一个国家如果想要固定其货币的价值,并且有一个不受外界影响的利率政策,那么它就不能允许资本自由地跨境流动;如果汇率是固定的,但一国对跨境资本流动持开放态度,那么该国就不可能有独立的货币政策;如果一个国家选择了资本自由流动,并希望拥有货币自主权,它就必须允许其货币自由浮动。

要理解这个三难困境,可以想象一个国家对美元汇率固定,同时对外国资本开放。如果该国央行设定的利率高于美联储设定的利率,寻求更高回报的外国资本就会大量涌入该国。这些资金流入将提高对本币的需求;最终,该国与美元的联系汇率将被打破。如果利率保持在低于美国的水平,资本就会离开这个国家,货币就会贬值。

如果一个国家无法对资本流动设置障碍,那么三难困境就归结为一种选择:在“浮动汇率+控制货币政策”、“固定汇率+放弃自主货币政策”。

在英格兰银行92年的情况下,英格兰处于衰退中,但英格兰银行被迫运行紧缩的货币政策(高利率)与德国一致,以保持联系。这加剧了经济衰退,导致英镑面临更大的下行压力。

英国央行面临着这样的选择:(1)试图维持盯住美元的汇率制度,结果是加剧衰退;(2)停止捍卫英镑,转向更宽松的货币政策,并从更具竞争力的英镑定价中获益。

英国央行选择了后者,英国经济也因此得到改善。索罗斯也赚了钱。

如果英国央行没有做出这个决定,很可能市场会为他们做出这个决定。由于英格兰没有资本管制,允许资金自由跨境流动,英国央行不得不积极参与货币市场,以抵消英镑兑换成其他货币所带来的下行压力。它们的外汇储备有限,最终无论如何都会耗尽。

政策三元悖论是经济学中的一个逻辑问题,这是不言而喻的。成年人的世界虽然贪心,但是要两个已经够了,想三个都要就太过分了。

我这几天想到人民币。中国目前选择了汇率管理和货币政策自主权,这意味着我国不能有资本流动性。想想最近的新闻,经营外汇、美股等公司是不是都被打得厉害。

我们一直强调资本管制,打击资金外逃。问题是,中国是100多个国家的头号贸易伙伴,会有很多资金缺口需要填补。这几乎是不可能完成的任务。

简而言之,如果资金想要离开中国,它会找到办法。

总之,我认为人民币的汇率也许会在2022年一段时间承担贬值压力。

文章来源:网站整理