那些“以租还贷”的房东,最后都怎么样了?

作者: 昆明财税服务平台

按照目前各大城市的租金以及房价实际情况来看,想通过以租还贷,根本不现实。

我来说一下我真实的例子,在2017年的时候,我在深圳龙岗买一套二手房,2室1厅差不多78平米。

当时花了280多万贷款190多万,等额本息每个月还1万块钱多一点,不过从2021年之后,随着LPR定价模式的实施,房贷月供有所下降,目前还9900多。

这套房买过来之后我一直都是对外出租的,至今为止已经换了三个租客,刚开始的时候每个月租金只要3000块钱左右。

但在第2位租客到期之后我准备把租金提高上去,就提高了200块钱左右,也就是准备以3200块钱的租金对外出租。

但是这个价格挂了差不多一个月有五六波租客上门看,最终没有一个愿意租的。

后来我在网上查看了周边同等户型的租金,才发现人家有的只租两千七八,怪不得我3200的租金根本租不出去。

后来是没办法,我又继续按照原来的价格3000块钱租出去了。

这意味着每个月1万块钱左右的月供,扣除3000块钱的租金,自己仍然还要出7000块钱的月供。

但是过去几年深圳龙岗的房价涨幅并不理想,5年之前我以280万买回来的房子,现在也只不过是350万左右。

这样算下来其实是亏的。

因为从2017年买房,2018年开始偿还月供,到现在已经4年多时间,月供至少达到50万以上,但这几年还的基本上都是利息,至今还有182万左右的本金。

假如我现在把房子卖出去了,按照350万的价格扣除182万的银行欠款,拿到手的钱大概是168万左右。

这168万扣除扣除首付以及中介费90万左右,另外还有50万的月供,就只剩下28万了,这么算其实是亏损的。

假如当初不买房,而是拿90万首付,还有过去4年多时间每个月月供去投资理财,就按年化收益率5.5%计算,通过复利投资,过去4年累计的收益至少也达到30万以上了。

由此可见,按照目前房价的涨幅来看,想通过高杠杆来投资买房,其实是不划算的,如果每年涨幅低于5%,基本上都处于亏损状态。

想要靠租金来偿还月供那更不现实,因为目前我国大多数城市的租售比都很高。

租售比是衡量一个地方房价合理性的重要指标,所谓房屋租售比是指每平方米使用面积的月租金与每平方米建筑面积房价之间的比值。

按照国际通用标准,房产运行状况良好的租售比一般界定为1∶300~1∶200之间。

但是目前我国很多城市租售比要远远高于这个界限。

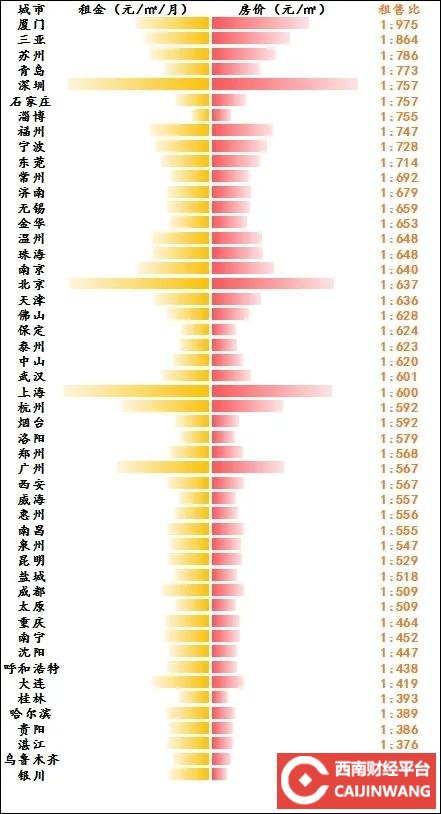

比如下图是2020年我国一些主要城市租售比具体情况。

从这个数据我们可以明显看出,目前我国房屋租售比真正在合理区间的只有银川,其他城市房屋租售比都偏高,很多城市房屋出售比都达到1:700以上。

这意味着想依靠租金来偿还房贷,至少需要700个月以上,相当于需要58年时间以上。

所以想依靠租金来偿还业务根本不现实,特别是对那些房价在1万块钱以上的城市而言,更不现实。