证券投资最简单的估值方法是什么?

作者: 昆明财税服务平台

证券投资,本质也是做买卖,只不过交易对象是股票而已。而且,随着证券电子化,“股票”在形式上只是买卖代码就可以完成了。但股票买卖的整个过程和做生意一样,要“货比三家”,需要“低买高卖”才能盈利。

价格投机者的“低买高卖”是建立在对价格波段趋势分析基础之上,价值投资者的“低买高卖”是建立在证券估值的基础之上。采用的分析方法不同,但“买低”“卖高”的理念是一样的。价值投资者,对证券投资最简单的估值方法,大概有以下几种。

一、市盈率法(PE)(一)分类

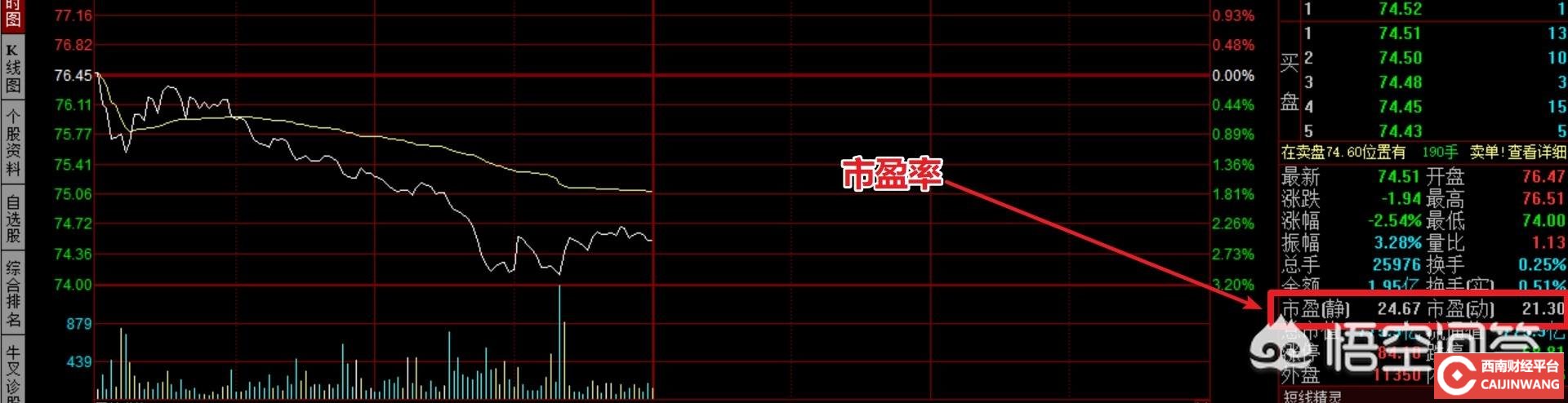

市盈率法市场用得比较多,通常有静态市盈率和动态市盈率两种。

(二)方法

市盈率法(PE),就是股价除以上年财报每股收益得到的数值。每股收益如果用的是去年年底财报每股收益数据,这就是静态市盈率法。但这不能代表企业的未来,而且,有的企业每股收益并非是主营收益,而是非主营得来的,比如今年某企业为了规避被ST,最后靠卖一套房的收益来弥补经营亏损,结果造成每股盈利变成正数。

动态市盈率法是券商用得较多的方法,就是根据当前季度盈利和过去一贯表现,预估出来的每股收益后得到的数值,就是动态市盈率法。这个方法也有缺陷,就是要对未来预估要准确。

这两个数值一般交易软件都会提供,当这两个数值相差较大时,说明企业的经营业绩值得怀疑,尤其是静态市盈率很低,而动态市盈率高,很可能去年的每股业绩有水份,也可能企业未来业绩不被看好。如果动态市盈率在稳步减小或稳定,表示企业经营比较正常。

上图就是某股的静态和动态市盈率显示图,一般软件都在当日分时图中动态显示。

(三)范围

市盈率估值一般不适用于周期性比较明显的行业,比如传统重资产企业钢铁、水泥等,这些行业周期性比较明显,市盈率低的时候反而股价高,市盈率高时反而股价低。该方法通常适用于非周期性行业较强的行业和企业,比如传统制药和食品饮料等。朝阳行业和创新型企业,如果使用市盈率法,一般通常不超过40倍。

二、市净率法(PB)市净率法,就是股价除以净资产,通常不高于2。这种方法比较适合对周期性较强的重资产行业进行估值,比如钢铁、水泥、造船等,别外银行因为可能的坏帐,一般也用市净率进行估值。至于创新型行业和企业,通常市净率都比较高,一般不大于5。

三、市盈率增长率(PEG)这是从市盈率衍生出来的一个比率,是用未来市盈率除以每股盈余(EPS)的未来增长率预估值得出,这个数值一般最好小于1。

但这个方法的分子和分母都是估算值,出错的可能较大。但最大的好处是把市盈率和公司业绩成长性对比起来看,可以减少市盈率估计的缺点。尤其是上面讲的的一些创新型公司,市盈率可能很高,但这些公司的成长性很好,比如股价40元,每股收益为1元,静态市盈率40,市盈率增长率PEG=1。但如果每股盈利增长达到40%,第二年每股收益1.4元,市盈率变为28.6,第三年每股收益为1.96元,市盈率只有20.4。

当然,这也需要特别注意的是,对了些常年能保持30%每股收益增长的公司一般在创新型朝阳行业、轻资产行业和企业的初创和成长期,那些传统竞争饱和型企业,尤其是重资产行业,是很难达到的。即使是朝阳行业和创新型企业,随着市场竞争加剧,高成长性也很难维持。至于那些伪高成长的企业,更加不能适用这种方法了。比如去年每股收益2分钱,今年每股收益3分钱,增长了50%,这种增长是没有意义的,而且可能是通过扶持或者类似卖房得来的收益。

四、回报率法- 上一篇:价值投资需要高抛低吸吗?

- 下一篇:越亏越多该怎么办