新公司社保按照最低缴纳,对我有什么影响?

作者: 昆明财税服务平台

现在用人单位给职工缴纳社保的时候,都是按照最低缴费基数缴纳的。那么如果用人单位按照最低缴费基数缴纳社保,对职工有什么影响呢?

让我们从缴费基数计算、职工工资待遇、养老待遇三方面入手分析一下。

缴费基数计算缴费基数计算实际上是一个非常麻烦的问题。因为全国有两类计算方式:

一类是按照用人单位的工资总额缴纳社保。主要是一些地区的医疗保险、工伤、生育、失业保险。这种缴费方式,主要适用于企业缴纳部分,也就是说对职工本人工资和缴费基数高低无关。对于工资超过300%的人群,增加了企业的负担,可能一定程度上能够降低他们的工资待遇。对于工资低于60%的人群,减轻了企业负担,让企业能够提升他们的工资或者招用更多这样的人。

另一类是按照职工的缴费基数来缴纳。职工的缴费基数,一般是按照用人单位上年度发放给职工的货币工资总额的月均值来计算,包含了年终奖、加班费、个人所得税和社保公积金个人负担部分。一般比发到手的工资要高出不少。

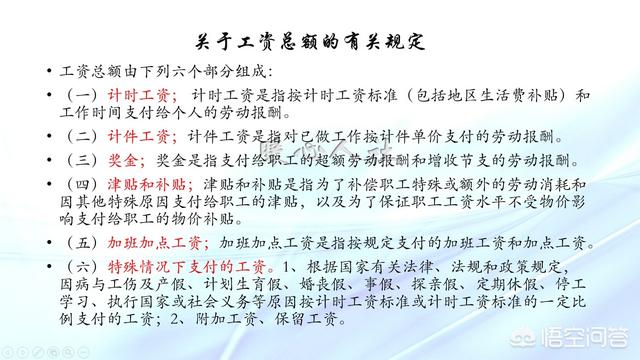

职工工资待遇工资的确定,一般是按照国家统计局的关于工资总额的要求来的。主要包括计时工资、计件工资奖金、加班加点工资、津贴补贴和特殊情况下支付的工资。

如果用人单位给职工缴纳的社保缴费基数低,最直接的影响当然是职工本人需要承担的社保个人部分就低一些。

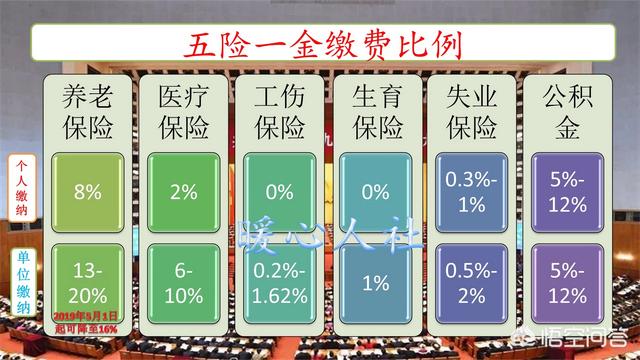

职工本人应当承担的社保个人部分是什么呢?它们分别是:养老保险个人部分是职工本人缴费基数的8%,医疗保险个人部分是职工本人缴费基数的2%,失业保险缴费部分是职工本人缴费基数的0.3~1%(各地标准不相同)。

如果职工的缴费基数计算应当是5000元,而用人单位按照3000元的标准缴纳,这样,职工本人原先每月应当承担社会保险费525元(10.5%计算),现在应当缴纳315元,个人每月省下了210元。

如果用人单位缴费基数是按照职工缴费基数的合计计算,用人单位会省下更多。用人单位承担的企业负担部分过去一般是30%左右。2019年5月1日起国家推行养老金企业负担部分缴费比例降低,可以有20%降低至16%。再加上失业保险和工伤保险的费率降低,目前,累计合计大约是25%左右。这样实际上每月企业可以省下,社会保险费500元。

一些比较有良心的用人单位,会告知职工,将节省的社会保险费用工成本,给补贴一部分到职工工资里,这样职工的工资也是有可能提升的。

有些人觉得这是好事情,少现在的工资多了。未来呢?

养老金待遇计算按照我们的养老金待遇计算公式,我们现在社保缴费的基本养老金待遇会包括基础养老金,个人账户养老金两部分构成。

相应的养老金计算公式全国统一。

基础养老金等于退休时上年度在岗职工的月平均工资×(1+本人平均缴费指数)÷2×缴费年限×1%。

个人账户养老金等以退休时个人账户的余额除以退休年龄确定的计发月数,60岁是139个月。

通过计算公式可以分析,我们的养老金是多缴多得、长缴多得。

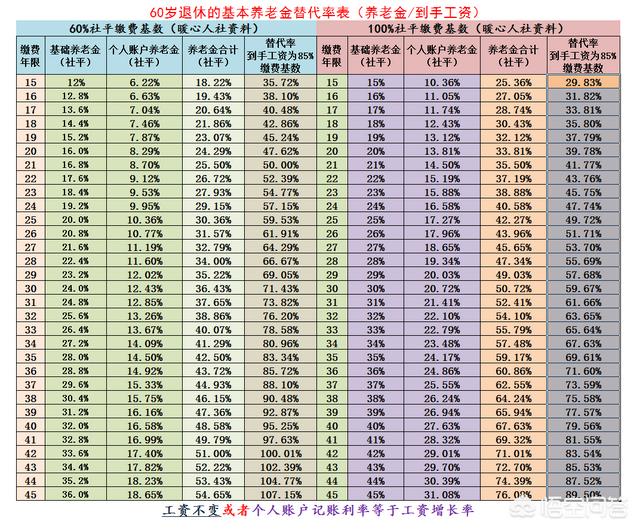

如果个人账户养老金的记账利率能够跟社会平均工资的增长率相一致,我们的个人账户养老金就能跟社会平均工资相挂钩。进而求出养老金的替代率。

如果是相同缴费年限40年的情况下,按照60%基数缴费退休养老金待遇大约是48.58%的退休上年度社会平均工资。按照100%基数缴费,退休待遇是67.63%的退休上年度社会平均工资。

如果未来退休时社会平均工资是1万元,那么我们养老金一个可以领取6763元,一个可以领取4858元,每月相差接近2000元呢。

综上所述如果用人单位按照降低缴费基数缴纳社保,职工的现实工资待遇会更高一些,但是未来退休后的损失可能会很大。如果职工不乐意,可以向劳动监察部门投诉维权,他们会依法查处的。