价值投资者如何应对经济周期?

作者: 昆明财税服务平台

影响股市震荡的因素有很多:宏观经济、地域经济、国际形势、经济周期、财政政策、货币政策、投资者情绪等。其中,经济周期与投资者情绪作为特殊,其他影响因素可以通过解读分析出其影响性,而这两项并不具象。

当然,就这两项中影响期限长短而言,经济周期要远胜投资者情绪的影响。投资者情绪能影响一时,也就是短期影响,但不可能一直影响。而经济周期的上升期与下降期,却是受到了宏观经济、地域经济等的持续性影响,故而长期影响股市震荡涨跌情况。如果处于经济周期的上升期,那么股市将会有明显的趋势向上性。相反处于下降期,会有明显的震荡下跌趋势。

我们给予价值投资者如何应对经济周期的观点:顺势而为!

1、价值投资者应当分辨清楚经济周期的所处阶段!

我们认为,价值投资者并非单一关注上市公司的价值性,还需要关注经济周期所处于的上升阶段还是下降阶段。这有什么关系吗?在这里我们就需要弄清楚关于股市上涨与下跌的资金问题。如果股市没有流动性资金,范围更多的需要资金而不是需要股票呢?也就是卖出股票的投资者多于投资股票的投资者,显然,股市就会出现下跌。

而在经济下行期,市场对于资金的渴望程度要远胜于股票持有,进而推动股市下跌。相反,如果经济处于上升期,投资者手中有丰厚的资金,也有投资的意愿,进而投资股票就成为了重要的渠道,推动股市上涨。这与经济周期有着莫大的关系,可以说是市场整体资金的流动,是偏好性还是偏空性。

当然,股市有着“市场经济晴雨表”的美誉,可提前3-6个月反应市场情况。如果经济处于下降期,股市也会进入震荡下跌期;如果经济处于上升期,股市也会进入上升趋势。

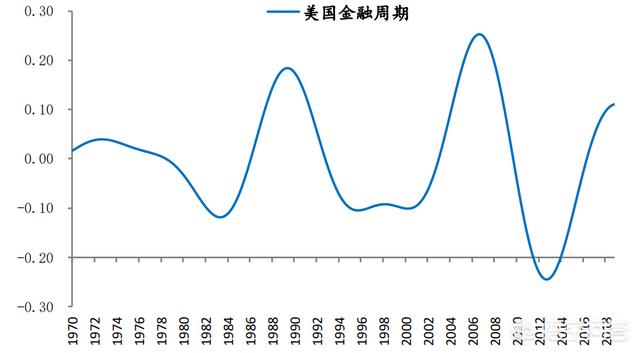

以美国为例,上图是美国金融周期呈现图形,可以从图形中明显的发现,如果处于周期的下降期,2008年之后的股市表现,熊市的到来。而自此之后,美国进入困难期,直至2011年时才有所好转。当然,当美国经济出现好转时,美国股市也开启了多年长牛的道路。

分辨清楚经济周期的所处阶段,对于价值投资而言,可谓十分重要。如果处于经济上升期,那么选择价值投资标的,如虎添翼。反之,比如2008年时,就算是再质优的价值投资标的,也会是下跌。当然,辨别清楚经济周期的阶段,还能实现价值投资的最大化效益。2008年时,不敢业绩好还是业绩坏,都出现了股价下跌,而在其后转换的时候,就是价值投资最大化利用的时候。因为好业绩在股价下跌的过程中会出现被低估的情况。而价值投资的三大要素中就有被低估。

2、价值投资的三大要素,正确应对经济周期。

我们认为价值投资的三大要素为:优质、低估、高股息率。优质,也就是上市公司历年优秀的基本面以及可预见业绩增长性。换而言之,优质的基本面所带来的就是上市公司价值的提升,而价值决定价格,价值在提升的过程中,价格也会紧跟其后,甚至是高于价值。当然了,在经济周期的不同阶段,也就会出现不同的情况,当经济周期处于下降期,价格并不能凸显其价值,存在被低估。而到了经济周期经济上行阶段呢?往往价格会更为凸显价值。所以,当处于经济上行阶段时,优质价值的上市公司才能更加凸显价格。

而低估呢?低估,往往在经济周期下行阶段较为普遍,也就是股价下滑而业绩增长的不对称表现。高股息率,甚至在经济下行时,只要业绩没有出现大幅下滑,可能达到历史高位股息率水平,也是一种不对称的表现。而这一切都得益于经济周期的变化而变化。

总结:价值投资者如何应对经济周期?我们认为,价值投资者应对经济周期重要的是区分所属阶段,只要辨别清楚阶段,也就能正确的化解经济周期所带来的影响,甚至在经济周期的基础上实现效益最大化。当然,要围绕价值投资的三大要素:优质、低估、高股息率!