个税专项附加扣除标准2024(以上海为例)

个人所得税专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款、住房租金、赡养老人、3岁以下婴幼儿照护等7项专享扣除。

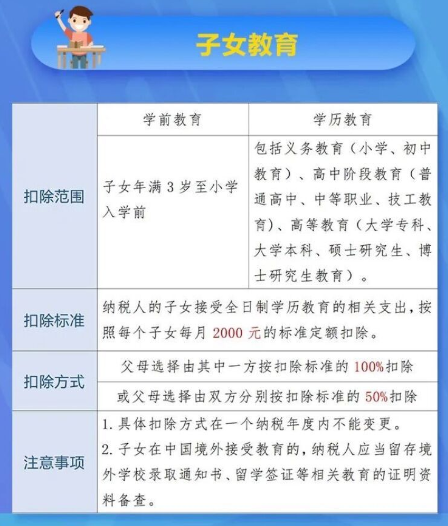

1、子女教育

扣除范围:学前教育,子女年满3周岁当月至小学入学前;学历教育,包括义务教育(小学、初中教育)、高中阶段教育(普通高中、中等职业、技工教育)、高等教育(大学专科、大学本科、硕士研究生、博士研究生教育)。

扣除标准:2000元/月/每个子女。

扣除方式:父母(法定监护人)各扣除50%或父母(法定监护人)选择一方全额扣除。

2、继续教育

扣除范围:纳税人在中国境内接受学历(学位)继续教育的支出。纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出。

扣除标准:

①在学历(学位)教育期间,按照每月400元定额扣除标准扣除。同一学历(学位)继续教育的扣除期限不能过48个月。

②在取得相关证书的当年,按照3600元定额扣除。

扣除方式:

①学历继续教育支出:个人接受本科(含)以下学历(学位)继续教育,可以选择由其父母扣除,也可选择由本人扣除。

②技能人员职业资格继续教育支出、专业技术人员职业资格继续教育支出:本人扣除。

3、大病医疗

扣除范围:一个纳税年度内,纳税人发生的与基本医保相关扣除医保报销后的医药费用支出,扣除医保报销后,个人负担(指医保目录范围内的自付部分)累计超过15000元的部分。

扣除标准:在办理年度汇算清缴时,在80000元限额内据实扣除。

扣除方式:

①可以选择由本人或者其配偶扣除;

②未成年子女发生的医药费用支出可以选择由其父母一方扣除。

4、住房贷款

扣除范围:纳税人本人或者配偶单独或者共同使用商业银行或者住房公积金个人住房贷款,为本人或者其配偶购买中国境内住房,发生的首套住房贷款利息支出。

扣除标准:在实际发生贷款利息的年度,按照每月1000元的标准定额扣除,扣除期限最长不超过240个月。

扣除方式:

①经夫妻双方约定,可以选择由其中一方扣除,具体扣除方式在一个纳税年度内不能变更。

②夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。

注意事项:

不得与住房租金专项附加扣除同时享受。

5、住房租金

扣除范围:纳税人在主要工作城市没有自有住房而发生的住房租金支出。

扣除标准:直辖市、省会(首府)城市、计划单列市以及国务院确定城市:1500元/月;除第一项所列城市以外,市辖区户籍人口超过100万:1100元/月;除第一项所列城市以外,市辖区户籍人口不超过100万:800元/月。

扣除方式:

①由签订租赁住房合同的承租人扣除;

②夫妻双方主要工作城市相同:只能由一方(即承租人)扣除。

6、赡养老人

扣除范围:赡养一位及以上被赡养人的赡养支出。被赡养人是指年满60岁的父母,以及子女均已去世的年满60岁的祖父母、外祖父母。

扣除标准:独生子女:3000元/月;非独生子女:分摊每月3000元的扣除额度,每人分摊的额度不能超过每月1500元。

扣除方式:独生子女由本人扣除;非独生子女:平均分摊(赡养人平均分摊)、约定分摊(赡养人自行约定分摊比例)、指定分摊(被赡养人指定分摊比例)。

7、3岁以下婴幼儿照护

扣除范围:纳税人照护3岁以下婴幼儿子女的相关支出。

扣除标准:按照每个婴幼儿每月2000元的标准定额扣除。

扣除方式:父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除。

注意事项:

具体扣除方式在一个纳税年度内不能变更。