银行存款利息与保险现金价值有哪些不同?保险现金价值如何计算?

作者: 昆明财税服务平台

银行存款

银行存款是现代商业金融的重要组成部分,存款人将存款的使用权移交给银行,银行可以将存款用于放贷或者其他投资,并给存款来一定的收益。

为了保障存款人的利益,避免银行无限责任。2015年国务院推行存款保险制度,针对同一存款人在同一家投保机构的存款实行限额最高偿付50万元。绝大多数人的存款余额是达不到50万元的,所以理论上应当存款可以得到100%保障。实际可能更麻烦一些,毕竟存款保险基金只有800多亿。

存款产生的利息是以与银行约定为准。我们在存单或者电子存单中,都会显示存单的金额、存款的利息、存款的时间等等。约定了,就像合同一样必须要执行。万一不执行,存款人可以通过法院维权。当然,我们一定要搞清楚存款,而不是银行理财产品。

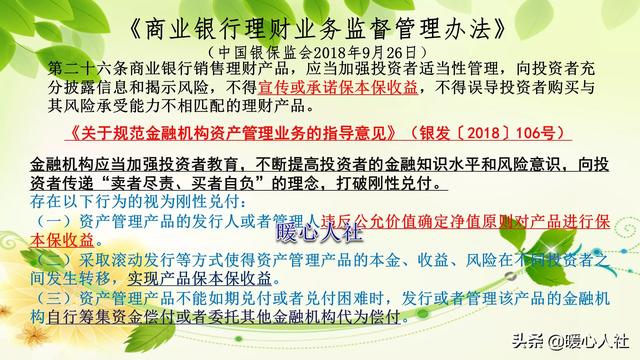

银行理财产品的责任,要按照约定为准,而不是100%的可以偿付。2018年国家推动理财产品与银行责任切割,银行只是代售机构,而专门银行理财产品的开发,要有专业的银行理财子公司承担。各大国有银行都陆续开设了自己的理财全资子公司。

根据银行2018年106号文件《关于规范金融机构资产管理业务的指导意见》,金融机构要加强投资者教育,提高投资者的金融知识和风险意识,希望投资者传递“卖者尽责、买者自负”的理念,打破刚性兑付。

银行存款的利息是浮动比较大的。目前国家公布有基准利率,一年期定期存款利率是1.5%,二年期定期存款利率是2.1%,三年期定期存款利率是2.75%。不过各大银行为了吸引存款,往往在基准利率上上浮一定比例,大约是20%~30%。2015年国家允许银行推出了起购线20万元的大额存单业务,大额存单的基准利率更高一些,能比基准利率上浮40%~55%。三年期大额存单利率最高能达到4.2625%。

保险实际上跟我们的银行存款可是有很大差别的。虽然同样是为了挣钱,但是保险公司是不能够向外放贷款的,否则他们就是银行了。银行挣钱主要靠利差,总收入至少占全部银行收入的70%以上。保险公司挣钱主要靠收取管理费。

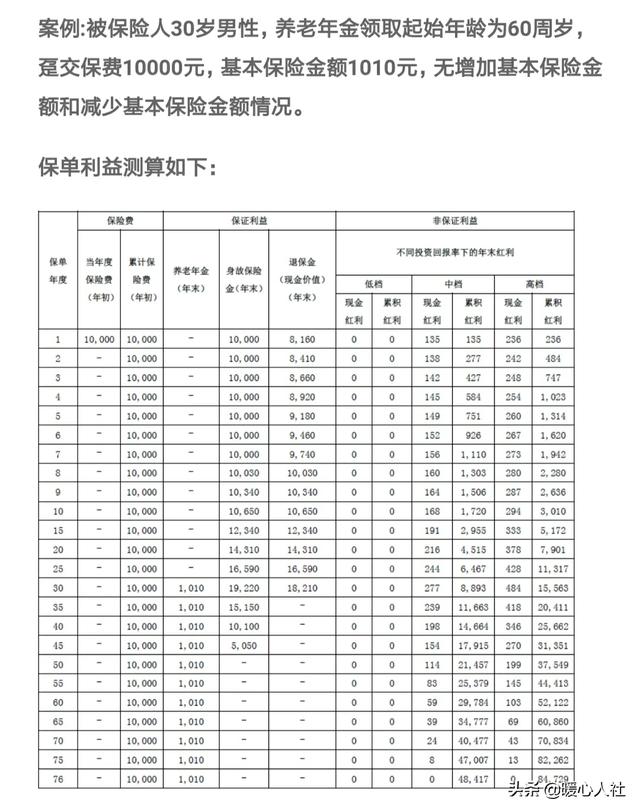

我们给保险公司缴纳的钱叫做原保费。原保费要扣除保险代理人的佣金、保险公司的管理费用、涉及保险内容的保费之后,剩余的钱才进入个人账户,也叫做保单的现金价值。这个现金价值,就是我们退保时能够返回给我们的钱。保单的现金价值,由保险公司代为投资。不过保险公司为了规避风险,一般承诺的保底利率非常低,最高的养老年金保险承诺利率为4.025%,绝大多数情况会在2%~3%之间。比如下面这种保险:

缴纳1万元,扣完各种费用以后进入个人账户只有8160元。如果我们缴纳1万元立即退保,只能够退回8160元。然后每年按照8160元为基础,不停的进行实现现金价值的增值。当参保第8年的时候,现金价值才仅仅10,030元,差不多年化利率3%,如果我们这时候退保也就刚刚能够回本。不过,这份保险还有一份浮动的红利收益,相应利率也能达到3%左右,可是这个是无法保证的。

虽然我们看着3%+3%是6%,但是一方面收益无法保障只能保障3%;另一方面我们购买1万元,首先要扣掉18.4%的本金,至少相当于三年多的利息。

所以,对于追求长期收益的人来说,可能会有投资价值。但是对于同银行存款比较,保险还是远远不如的。至少银行存款不扣本金是不是?