什么是消费型保险和返还型保险?两者的区别是什么?

作者: 昆明财税服务平台

随着经济社会的发展,保险越来越多的成为人们家庭理财配置的重要金融理财工具。

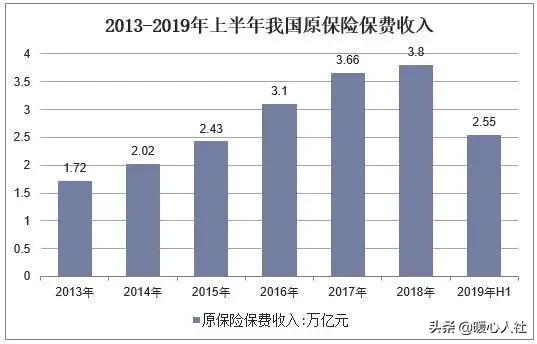

通过保险,我们可以对家庭的现有资产和生活水平进行保障。可以说我们可以通过小杠杆翘起大保障。根据银保监会公布数据显示,2019年保险业为全社会提供保险金额约6470万亿元。2019年上半年原保险保费收入2.55万亿元,即使2019年全年原保费收入在4万亿以上,杠杆率仍然超过1600倍。

保险根据其是否返还,可以分为消费型保险和返还型保险。消费型保险,就是不再返还了。就有点像我们商场买一样消费型的东西,用掉了就不会将花的钱返回来。我们常见到的是一些意外保险,比如航空意外险、交通意外险等等。返还型保险,是通过建立一定的保单现金价值,通过历年的重复投资产生收益,最终在未来一个时期将缴纳的保费返还给参保人。

人们普遍喜欢返还型保险,因为普遍觉得不吃亏。实际上,保险公司也喜欢返还型保险,因为收入更高、利润更大。返还型保险较为复杂,比如我们购买一份商业养老保险,保险公司不仅仅要考虑到未来的长寿风险,还要考虑到参保人参保后就去世的风险。一般参保人参保后就去世,都可以返还保单现金价值或者缴纳的全额保费。由于缴纳的保费,一部分要支付欠账管理费用,另一部分要支付代理人佣金等等费用,所以如果全额返还会吃亏的。因此,还要再从收入的保费中抽取一定的风险保费。

保单现金价值的管理,一般是通过长期精算计算出来的。国家要求保险的保底利率要稳定可靠,一般在2%~3%之间。因为长期来看,利率的浮动风险非常大。比如90年代我们的一些保单的保证利率曾经达到过8%以上,拿到现在来看可能高得吓人。毕竟一份保单,存续时间少则二三十年,长则近百年。保险公司一定要规避好利率风险。

大家熟悉的社会养老保险,既不属于返还型保险也不属于消费型保险。社会保险是一种通过国家强制力推动的社会保障制度,属于法律法规范畴,不能简单的通过保险平衡的行为来看待。

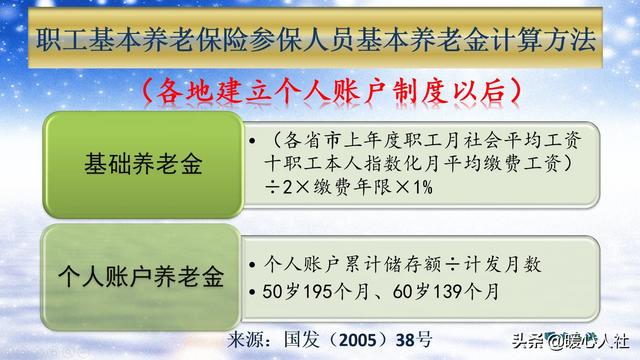

职工基本养老保险的养老金待遇,主要包括基础养老金和个人账户养老金两部分。参加社会保险时,职工个人缴纳的部分会全部进入个人账户,未来利滚利形成个人账户养老金。企业缴纳的部分会进入统筹账户。不过,职工基本养老保险现在是现收现支。年轻人缴纳的养老保险费,还包括国家补贴一大部分,首先会用作当年的退休人员养老金待遇支付。2018年,全国养老保险基金缴费和国家补贴收入是51168亿元,退休人员支出是44645亿元。结余6500亿左右,历年累计结余超过5万亿元。

综上所述,商业保险是商业行为,社会保险是社会法律制度,都是为了应对未来的不确定性风险而建立起来的。对于个人参加商业保险的需求,如果仅是应对风险的话,还是通过消费型保险比较好一些,负担轻,保额还会更高一些。