有现金300万,暂时用不到,怎么样理财更合理?

作者: 昆明财税服务平台

拥有300万现金,也算是相当有钱的人了。尤其是300万现金,还暂时用不着。

熟悉的理财方式1.存款。300万现金,在银行眼中算是一笔大资金了。银行会给出一定的优惠利率挽留这笔资金。但是也不会太高,像大型国有银行能够给出4.5%~4.8%的利率就是极限了。像地方性中小银行或者民营银行可能会给出5%~6%的利率。

当然,银行存款产品大额存单的利率上限由于要报央行备案,一般不会超过基准利率上浮55%,最高能够达到4.2625%。

存款要想达到这样的收益率,需要存款的期限非常高,一般都需要3~5年时间。

2.投资银行理财产品。

300万元投资理财,年化收益率能达到5%~6%,这样的理财产品一般属于结构性存款,能够实现,保证本金收益浮动。

300万属于合格投资者,可以购买私募理财产品收益率更高,当然风险也更高。如果我们拥有更多的资产,实际上可以享受到银行的私人银行服务。可以购买更好的理财产品,收益率能达到7%~8%。

3.购买基金。

基金是为了某种目的而设立的,具有一定数量的资金,有开放型基金和封闭性质基金两种。按投资内容分可以分为股票基金、货币基金、债券基金和混合基金等等。现在货币基金的收益率一般在2%~3%;债券基金的收益率一般在5%~10%;股票基金的收益率是浮动很大的,高的时候能达20%,低的时候也能亏损20%。

4.信托或其他产品。

我们可以投资一些商业公司的信托产品,比如一些房地产信托,目前的收益率能达到10%~15%。信托一般起购线都能超过100万元,普通人不可以投资,但是有300万现金可以投资一下。风险比较高,但收益很可观。

或者购买企业的商业承兑汇票等等,收益率也能达到15%甚至20%,但是风险一样很高。收益率毕竟是和风险相对的。

稳妥投资理财的合理搭配可能所有人都不想让自己的财产有太大的风险,但是又有想有较高的收益,目前来看一般也就能做到5%~6%的收益。但是如果能够合理搭配,或许能够有更高收益。

如果这一部分钱只是自己财产的一部分,可以根据这一部分财产的投资需要:比如尽量赚取较高的收益,或者稳妥的保持平稳增长,或者保证资金安全。

如果长期不用,可以采用这样的建议,按照每月5~10万元的速度定投股票基金。最终将300万元全部投入。同时没有投入的资金可以通过银行理财产品或者存款的方式保存,赚取5%~6%的收益。差不多能够实现每年10%左右的收益率了,如果我们经历一个牛市,资金能够翻倍也是没有问题的。

不建议的投资很多中老年人的思想是有钱就买房,听取这样建议的人都赚钱了。不过最近几年买房的风险非常大。一线城市的房价已经有两年没有多大变化,二三线城市可能过去几一段时间有一定的涨幅,但是通过国家最近的动作来看,将会重点控制住房地产产业的融资,随着年轻人的越来越少,未来房产真的没有多少投资价值了。如果房价不上涨,算上各种交易成本和持有成本,以及考虑到未来的房地产税,真的不是一笔划算的投资。

还有一些人总认为自己是股神,喜欢投资到单一股票,浮动非常大。遇上一些垃圾股,甚至有可能会被清盘,那可就血本无归了。实际上单一股票的风险非常大,像股票型基金,投资单一股票的市值都不允许超过股票总市值的10%。

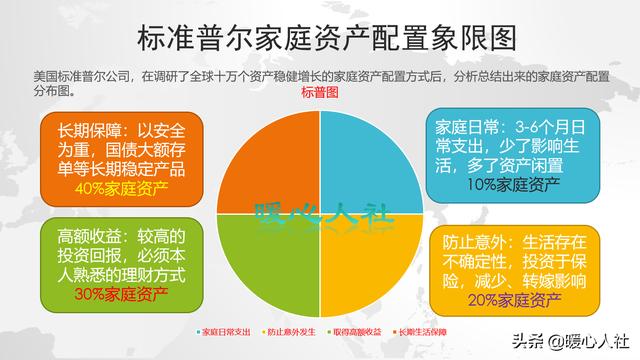

综上所述,300万元根据自己财富的需求不同,可以有不同的投资方式。如果300万元是我们的全部财富,可千万不要这样,应当重点考虑到家庭日常支出、防止意外支出、收益投资支出和长期稳定保障的一系列保障进行财富分配。