问题 :政府出面救助濒临破产的银行的道德风险是什么?

美国政府在2008年次贷危机时,救下了摩根大通、美国银行、花旗、高盛等一批大型银行或金融机构,由此引发了人们对国家救助银行的思考,为什么要救它们,救了它们会有什么后果。

大的银行之所以会由国家出面救助,是因为政府无法负担它们倒下的连锁反映。如果这些大的银行已经确定只要自身濒临破产,国家就会出手拯救,公司就会有了冒更大险的勇气。因为风险越大的投资,利润越大。

美国金融危机怎么来的。

2003年至2009年6年间,美国陷入伊拉克战争,财政赤字放大。美国政府选择号召大家买房,增加政府收入,降低外债。商业银行为了让更多的人买上房子,给予信用级别较高的用户5%的贷款利率。但是还有信用级别较低的用户,这部分用户也不能放过,所以给予信用级别较低的用户10%的次级贷款利率,号召大家一起买房。

当时美国人民认为反正现在大家都在买房,房产价值上涨,收益怎么也比还银行贷款高,所以一个人有可能买很多套房子。电影《大空头》中就有这样的情景。

商业银行此前为了降低买房人还不起房贷的贷款,利用按揭证券的方式将其卖给了投资银行。具体操作是,将所有的房贷集中在一起,形成按揭证券。次级贷款的利率为10%,商业银行以6%的利率将安正证券卖给投资银行,只赚剩余的4%。于是投行赚6%,商业银行赚4%,你好我好大家好。

然后投资银行买了这些按揭证券后,开始设计金融衍生产品CDN,卖给投行大客户。这样只要最底层的购房者还不起贷款,房地产企业、商业银行、投行都将受到影响。

美国次贷危机爆发

既然用户信用级别较低,利率还高,次级贷款早晚有还不上的那一天。由于房价下跌,买房人还不起房贷,房地美和房利美陷入巨额亏损。随后危机进一步传导至美国商业银行和投资银行。

2008年由美国两家最大的房地产企业巨额亏损,使得金融危机再也掩盖不住。Wind数据显示,2008年房地美和房利美两家美国最大的房地产商合计亏损约1088亿美元,2009年两家公司再度亏损超过930亿美元。美国政府被迫出手,控股房地美和房利美。

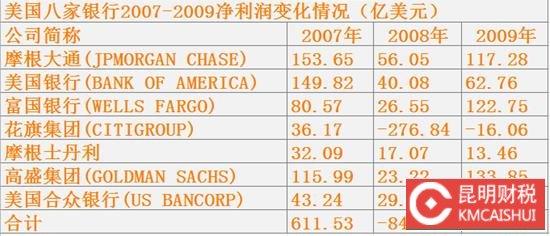

与此同时,美国的银行同样在等待美国政府的救助。财报数据显示,2007年美国8家商业银行和投行净利润611.53亿美元,而在2008年亏损84.41亿美元。美国政府批准了2500亿美元的银行注资计划,其中半数用于购买美国九大银行的优先股。并放开了入股银行和银行吸收存款的限制。

2009年美国八家银行净利润之和约456亿美元。

- 发表于 2020-11-07 17:19

- 阅读 ( )

- 分类:财经资讯