问题 :建筑施工项目,增值税3%、6%、9%、13%税率怎样区分?

在建筑施工项目当中,可能会碰到比较复杂的税率。要区分这些税率,可以先了解其背景和含义,再结合具体的业务。

一、如何分清建筑业的税率

1. 区分增值税税率与征收率

建筑业所涉及到的增值税比率,有税率与征收率之分。

(1)建筑业的税率:一般纳税人采用一般计税规则的时候所用的增值税比率就是税率。

对于建筑服务来说,一般纳税人适用的税率为9%。

适用的业务是指建筑服务。包括各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务。

(2)建筑业的征收率:当采用简易计税的时候,所适用的增值税比率就是征收率。

比如,提供建筑服务的是小规模纳税人,那么可能就适用于3%的征收率。

或者虽然是建筑服务一般纳税人,但是按照规定可以适用简易征收的,那么也是采用3%征收率。

2. 分清具体的业务

不同的业务所涉及到的税率是不同的。在实务当中,纳税人要对于不同的业务进行区分。

在提供建筑服务的时候,除了会涉及到建筑业的税率,还可能会涉及到采购货物或者有形动产服务,亦或者是其他的一些辅助服务,所以这个时候就需要明确相关的税率。

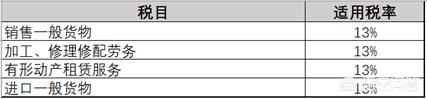

(1) 销售货物或提供应税劳务对应的税率13%。比如,建筑服务当中可能涉及到采购原材料或者提供加工修理修配劳务,有形动产租赁服务都适用这个税率。

(2) 现代服务的税率6%。比如我们需要提供工程设计或者工程勘察勘探服务,又或者我们需要提供工程造价鉴证服务,那么这些都属于现代服务的范围,适用6%的税率。

3. 了解特殊的情况

在建筑服务当中还可能涉及到一些比较特殊的情况。

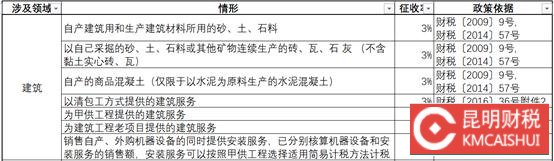

(1)一般纳税人采取简易征收

建筑业的一般纳税人在某些特定情况下可以适用简易征收。比如,以清包工方式提供的建筑服务,为甲供工程提供的建筑服务等。纳税人要根据自己的情况来判断是否适用征收率。同时还需要注意选择了简易征收之后,一般纳税人的进项就不能再进行抵扣了。而且原则上在36个月内不得变更。企业需根据自身情况进行税收的测算,再进行选择。

(2)预缴税款

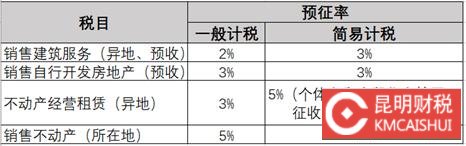

涉及到发生异地建筑服务,需要预缴税款时,可能会用到2%/3%的征收率。

二、建筑服务中税率复杂带来的问题

在实际当中,由于建筑业的税率非常复杂,如果区分不清那就会造成一些问题。

1. 税率征收率没有分清

对于一般纳税人采用一般计税方法的时候,是适用9%的税率的,这时候如果选择的都是小规模的供应商,那么取得3%征收率的发票,会减少相应的进项。

2. 特殊情况没有分清

对于符合条件的一般纳税人是可以采用简易征收的。比如,一般纳税人销售机器设备的同时提供安装服务,安装服务就可以按照甲供工程选择适用简易计税征收率3%。没有分清特殊情况,可能就没有选择简易征收。

三、结合企业实际的应对策略

1.了解基本税率并结合企业情况

先了解基本的税率和征收率,再结合企业的实际情况,看究竟企业涉及到哪几种税率,13%,9%还是6%。

2.根据实际情况进行税收的测算

企业需要根据实际的上下游情况,测算自身的税负率高低,看看有没有进一步优化的空间。

3.看看企业有没有适用的优惠政策

如果企业没有复杂的组织结构,那么可以看看企业是否能够适用简易征收,来解决进项的问题。

总的来说,建筑业涉及到的增值税税率比较复杂,需要了解基本的税率,再结合企业的实际情况进行测算,看有无可以改进的空间,包括申请简易征收等方法等,来对企业的税负情况进行优化。

- 发表于 2020-10-30 20:09

- 阅读 ( )

- 分类:财经资讯