问题 :小微企业在开具专票时没有进项该怎么办?

这个还是要分情况来看。说到进项票,那么要判断企业到底是一般纳税人还是小规模纳税人。

1. 小微企业是什么类型

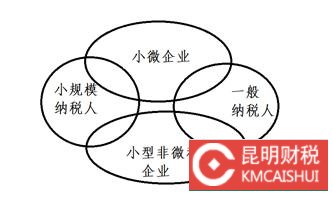

小微企业有几个定义,一个是税法中的小型微利企业,另外的是经济学中和统计学中的概念。这里我们将其理解为税法中的小型微利企业,那么需要满足几个条件:企业资产总额不超过5000万元,从业人数不超过300人,应纳税所得额不超过300万元。但是,一般纳税人和小规模纳税人是增值税中的概念,一般连续12个月销售额没有超过500万不会被认定为一般纳税人。所以,从概念来看,小微企业既可能是一般纳税人,也有可能是小规模纳税人。

2. 如果是小规模纳税人

小规模纳税人增值税是采取的简易征收,无需取得进项来进行抵扣。但是对于所得税,要看具体的情况。

如果企业本身是核定征收,并且是通过收入的固定比率来核定,那么没有取得发票,也不会影响企业的所得税;

如果企业是查账征收,那么如果没有成本票,会使得利润虚高,产生更多的税负。但是会产生多高的税负,对于小微企业来说,要注意测算。因为小微企业有优惠的税率,当应纳税所得额超过300万的时候,会产生税负的急剧增加。所以,在不要票引起的税负增加和要票的成本上升之间,要做好权衡。

3. 如果是一般纳税人

对于一般纳税人来说,没有取得进项票,那么会影响到增值税和所得税。

在增值税上,可以看看企业是否符合简易征收的条件,并进行下成本的测算。同时,也可以考虑以下几个方面:

(1) 管理上有没有突破口,通过加强管理,是否能够取得相应的进项票;

(2) 供应商方面有没有可能进行梳理,尽量选择合规的供应商,提供发票;

(3) 对于部分不能取得发票的,匡算好不要票的成本,进行价格的协商;

(4) 考虑企业自身的改变,比如缩短或者延长供应链,分别设立一般纳税人和小规模企业应对不同类型的客户,运用税收优惠等等。

所以,对于小微企业,首先要分清自己的情况,再看没有进项票会对企业产生什么样的影响,进而采取针对性的措施进行解决。

- 发表于 2020-10-30 20:09

- 阅读 ( )

- 分类:财经资讯